验证码失效或超过最大尝试次数,请重新获取。

验证码失效或超过最大尝试次数,请重新获取。

产品特性

专业

财会专业,经验丰富

效率

架构完整,分工明确

保障

风险双重把关

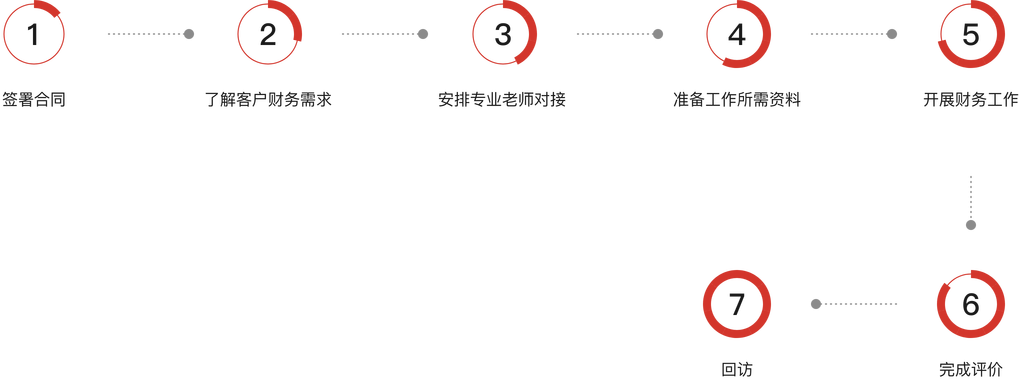

服务流程

客户案例

常见问题

1、专项附加扣除可选择哪些申报方式享受,有什么不同?

您可将采集的专项附加扣除信息提供给支付工资、薪金所得的扣缴义务人,由扣缴义务人在扣缴个人所得税时享受专项附加扣除;也可在年度汇算清缴时,自行申报享受专项附加扣除。大病医疗支出只能由本人年度汇算清缴时自行申报享受扣除。一般来说,指定扣缴义务人申报在取得收入时便可享受扣除,而自行申报更适合注重个人隐私的纳税人。

2、只要取得增值税专用发票均可以抵扣增值税,对吗?

取得专票不一定允许抵扣,例如企业员工因公出差取得“住宿费”增值税专用发票,企业可以用于抵扣增值税进项税额;但企业组织员工旅游(集体福利)收到酒店开具的“住宿费”增值税专用发票,即使认证相符也不得抵扣;此外,企业用于个人消费取得的增值税专用发票,也不得抵扣!

3、收到的合同违约金需要缴纳增值税吗?

关于违约金应分情况处理:1.对于合同未履行时收取违约方的违约金,无须缴纳增值税,也不用开具发票;2.对于合同已经履行,购买方因延迟付款等原因,按合同约定向销售方支付一定金额的违约金,属于价外费用,应并入销售额计算缴纳增值税,并开具发票。

咨询行业专业顾问

关于使用途径和方法的更多问题,请联系我们的销售团队。